경·공매 대상인 부실우려 등급 6.3%…정부 예상치 2배 웃돌아

|

특히 경·공매 대상인 부실우려 등급으로 분류된 사업장은 전체의 6.3%로, 지난 5월 정부가 예상했던 3% 안팎의 수준과 비교해 2배가량 높았다.

29일 금융위원회에 따르면 이날 정부서울청사에서 권대영 사무처장 주재로 열린 '제4차 부동산 PF 연착륙 대책 점검 회의'에서는 금융감독원, 기획재정부, 국토교통부 등 관계기관이 참석한 가운데 지난 5월 발표한 '부동산 PF의 질서 있는 연착륙을 위한 향후 정책 방향이 논의됐다.

이 자리에서는 금감원이 파악한 금융권 부동산 PF 위험노출액(익스포저) 현황과 금융사의 사업성 평가결과 등이 공유됐다.

앞서 지난 5월 정부는 부동산 PF 사업성 평가 기준을 4단계(△양호 △보통 △유의 △부실우려)로 세분화하고, 금융사에 엄격한 사업성 평가 기준에 따라 부동산 PF 사업장을 재평가하도록 했다.

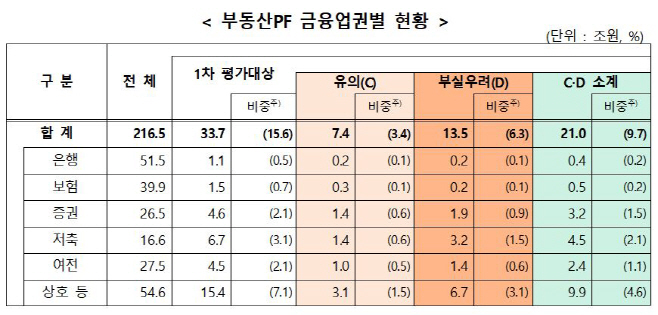

이에 따른 1차 평가는 지난 6월 말 기준 △연체 △연체유예 △만기연장이 3회 이상 진행된 사업장을 대상으로 진행됐다. 지난 6월 말 기준 전 금융권 부동산 PF 익스포저(216조5000억원)의 15.6%(33조7000억원) 수준이다. PF익스포저는 PF대출과 토지담보대출(토담대)을 포함한 PF성 대출과 채무보증 익스포저를 합산해 산출했다.

그 결과 구조조정 대상에 해당하는 유의(C등급), 부실우려(D등급) 여신은 총 21조원 규모로 나타났다. 이는 전체 금융권 PF 익스포저의 9.7% 수준이다. 부실 가능성이 큰 조사 대상 사업장 기준으로는 40.1%에 해당한다.

유형별로는 토담대가 12조9000억원(6.0%)으로 가장 많았으며 이어 본PF 4조1000억원(1.9%), 브릿지론 4조원(1.8%) 순으로 나타났다. 업권별로는 상호금융권이 9조9000억원(4.6%)으로 가장 많았고, 뒤이어 저축은행 4조5000억원(2.1%), 증권 3조2000억원(1.5%), 여전사 2조4000억원(1.1%) 순으로 집계됐다. 은행과 보험사의 경우 각각 4000억원(0.2%), 5000억원(0.2%) 규모에 그쳤다.

이 중 경·공매 절차 추진 대상인 부실우려 사업장의 경우 13조5000억원으로, PF 익스포저 총액의 6.3% 수준이다. 7조4000억원 규모의 유의 사업장 비중(3.4%)보다 2배가량 많다. 앞서 지난 5월 정부가 예측했던 7조원과 비교해도 높은 수준이다.

당초 부실우려 사업장을 3% 내외 수준으로 추정했던 정부의 예상치가 빗나갔다는 지적이 잇따르는 가운데, 박상원 금감원 부원장보는 "이는 신규부실이 추가됐다기보다는 기존 연체에 걸렸던 건들이 악화된 영향으로 풀이된다"고 설명했다.

금융당국은 구조조정 대상에 해당하는 부동산 PF 중 실제 공사가 진행 중인 본PF 규모는 크지 않아 건설사에 미치는 영향은 제한적일 것으로 분석했다. 아울러 유의·부실우려 사업장에 참여 중인 시행사 대부분(93.1%)이 1개의 관련 사업장만을 보유 중인 만큼 연쇄부실 가능성도 크지 않다고 내다봤다.

박 부원장보는 "대부분 소규모 영세업체인 데다가 이번 사업성 평가 이전 이미 부실화된 경우가 많아 시스템 리스크 우려는 없는 것으로 판단한다"며 "도산이나 법정관리 숫자는 당초 예상을 크게 넘지 않으리라 분석된다"고 말했다.

다만 금융회사에는 PF 익스포져저 고정이하여신(부실채권) 비율이 반년 만에 큰 폭으로 상승한 만큼 부실채권 정리 및 연체율 관리를 더욱 적극적으로 행해야 한다고 당부했다. 지난 6월 말 기준 부실채권 비율은 11.2%로, 지난해 12월 말 5.1%와 비교해 6.1%포인트 상승했다. 금융권 PF대출 연체율은 3.56%으로 같은 기간 0.86%포인트 악화됐다.

한편 이날 12개 증권사는 정부의 부동산 PF 연착륙 대책에 동참하는 차원에서 부동산 PF 재구조화 등에 참여하는 펀드의 조성 계획을 밝혔다. 증권사가 조성하는 펀드의 전체 목표액은 약 3조3000억원으로 이 중 18.2%(6000억원)은 증권사가 자체자금으로 투입할 예정이다.